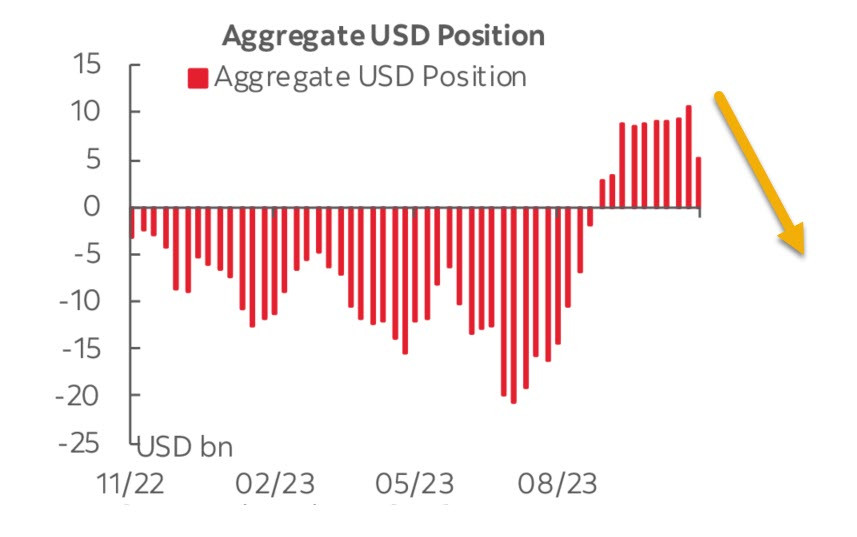

ќпубликованный в понедельник отчет CFTC показал резкое сокращение совокупной длинной позиции по доллару —Ўј. Ќедельное изменение -5.422 млрд, общий бычий перевес упал до 5,126 млрд.

ћировые доходности мен€ютс€ в узких диапазонах, выраженной динамики нет. —нижение ожиданий по ставке ‘–— вызвало дополнительный приток валюты на фондовые рынки, спрос на риск устойчивый, что оказывает дополнительное давление на доллар, однако вр€д ли эта тенденци€ получит развитие поскольку прогнозы роста глобальной экономики по-прежнему негативные.

¬ среду будут опубликованы уточненные данные по ¬¬ѕ —Ўј в 3 квартале, а также окт€брьские данные по расходам на личное потребление, которые покажут устойчивость потребительского спроса. ѕубликаци€ может вызвать дополнительную активность на рынках.

ƒоллар —Ўј ожидаемо под давлением, однако в значительной степени фактор корректировки прогнозов по ставке ‘–— уже отыгран, и нужно ждать по€влени€ новых ориентиров.

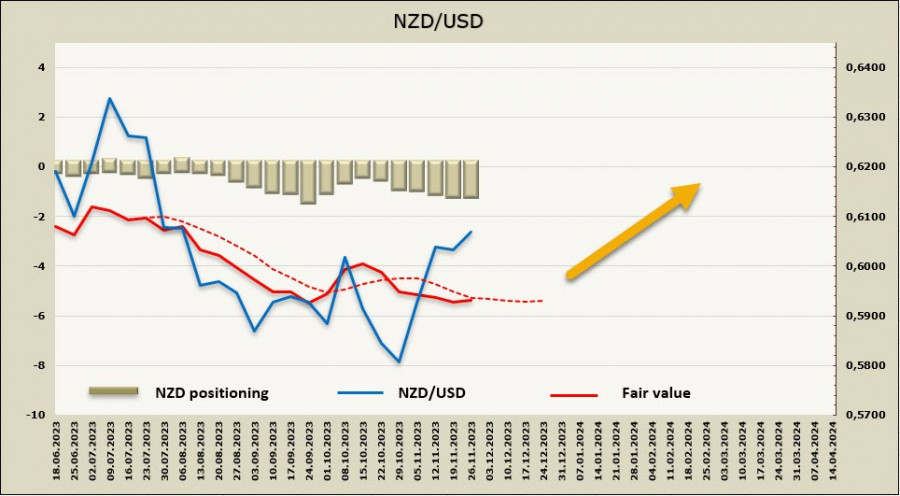

NZD/USD

—егодн€ вечером –ЅЌ« проведет очередное заседание по кредитно-денежной политике. ќжидаетс€, что ставка будет сохранена на уровне 5.5%, несмотр€ на то что после окт€брьского заседани€ по€вились новые данные, свидетельствующие о состо€нии экономики Ќовой «еландии.

¬ частности, ¬¬ѕ за 2 квартал оказалс€ заметно выше ожиданий, и это плюс с точки зрени€ устойчивости национальной валюты. “оргуема€ инфл€ци€ в 3 квартале оказалась ниже ожиданий, это довольно волатильна€ часть общей инфл€ции, но в любом случае Ц это также плюс.

ѕромежуточные данные за окт€брь показали замедление роста цен, что позволило скорректировать прогнозы на 3 квартал с 0.9% до 0.6%. ¬ целом ситуаци€ не вынуждает –ЅЌ« что-то делать. ѕрогнозы в отношении политики ‘–— стабилизировались, доходности облигаций и —Ўј, и Ќовой «еландии последнюю неделю торгуютс€ в боковом тренде, и если заседание –ЅЌ« завершитс€ без сюрпризов, к чему предпосылок нет, то сильного движение NZD/USD по его итогам не предполагаетс€.

„то касаетс€ долгосрочных тенденций, то нужно отметить намеченное с 1 июл€ 2024 г. масштабное снижение налогов на доходы физических лиц, которое, как ожидаетс€, приведет к росту реальных доходов населени€, в частности, к росту средней заработной платы на 1.7%, росту потреблени€ и ¬¬ѕ, что в итоге поддержит инфл€цию. —оответственно, –ЅЌ« до 1 июл€ должен сделать основную часть работы по сдерживанию инфл€ции, это дает некоторые основани€ рассчитывать на более высокую жесткость, а значит, поддержит киви.

—овокупный спекул€тивный интерес по NZD практически не изменилс€, чиста€ коротка€ позици€ -1,019 млрд, расчетна€ цена не имеет динамики.

¬ последний мес€ц NZD укрепл€етс€ против доллара, однако за пределы медвежьего канала выход так и не состо€лс€. —опротивление 0.6210/30 (верхн€€ граница канала), ожидаем попытки добратьс€ до этого уровн€, но шансы на прорыв и разворот глобального тренда на север по-прежнему невысокие. Ѕлижайша€ поддержка 0.6050, далее середина канала 0.5060/70, выход за указанные границы в краткосрочной перспективе маловеро€тен.

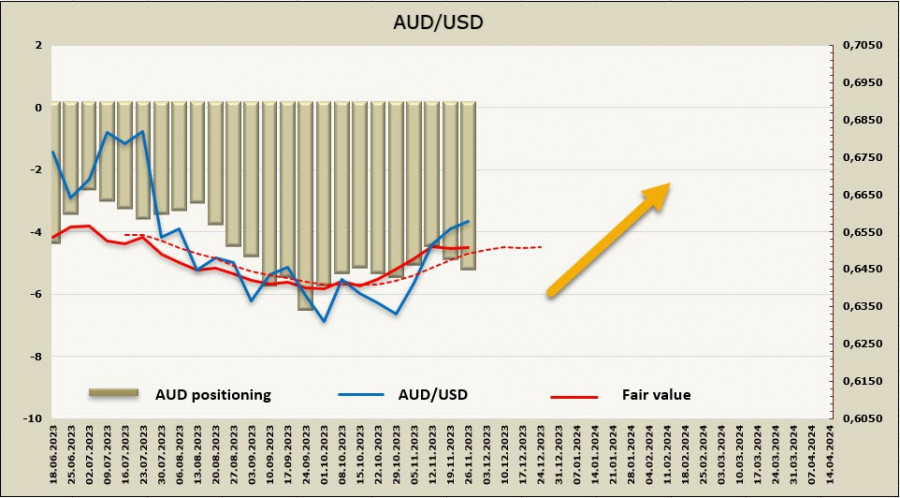

AUD/USD

»нфл€ци€ в јвстралии, как предполагаетс€, достигла пика и начинает снижение, однако темпы замедлени€ роста цен к целевому диапазону невысокие. ѕрогноз по дальнейшим действи€м –Ѕј предполагает еще одно повышение ставки с текущих 4.35% до 4.60% в феврале, на этом уровне ставка будет сохран€тьс€ до конца 2024 г., после чего начнетс€ снижение.

»сход€ из этих прогнозов, можно пон€ть, как будет мен€тьс€ спред доходностей. ѕрогноз по ставке ‘–— предполагает, что повышений больше не будет, а снижение ставки начнетс€ в июне 2024г. —оответственно, до июн€ спред будет в пользу доллара, затем он начнет сокращатьс€, к но€брю доходности выровн€ютс€. “акой сценарий не предполагает сильных движений в ту или иную сторону, и реальна€ динамика AUD/USD будет отражать в большей степени экономические перспективы и реальную доходность, то есть с поправкой на инфл€цию.

ѕоскольку инфл€ци€ в —Ўј замедл€етс€ быстрее, чем в јвстралии, и таргет будет предположительно достигнут раньше, то у австралийца, по сути, нет серьезных оснований дл€ укреплени€ против доллара, кроме возможного роста цен на сырье. — учетом того, что прогнозы по глобальной экономике предполагают замедление, мы не ожидаем сильного роста спроса на сырье, способного дать австралийцу дополнительное преимущество.

»сход€ из этих соображений логично предположить, что текущий рост AUD/USD носит в целом коррекционный, а не фундаментальный характер, и после завершени€ импульса, в основе которого лежит переоценка планов ‘–— по ставке, пара AUD/USD возобновит снижение или, как минимум, уйдет в боковой диапазон.

ак следует из отчета CFTC, австралийский доллар оказалс€ единственной валютой из g10, по которой общее позиционирование ухудшилось Ц совокупна€ коротка€ позици€ по AUD выросла за отчетную неделю на 495 млн, до -5,112 млрд. –асчетна€ цена все еще выше долгосрочной средней, но динамика стала отрицательной.

AUD/USD продолжает рост, импульс еще не исчерпан, однако движение вверх может завершитьс€ в любой момент. «она 0.6690/6710, обозначенна€ как цель в предыдущем обзоре, не достигнута, она все еще актуальна, но более сильны рост под большим вопросом. ќжидаем попытки добратьс€ до 0.6690/6710, прорыв этой зоны маловеро€тен, более веро€тным сценарием €вл€етс€ консолидаци€ с последующим откатом, ближайша€ поддержка 0.6525, далее 0.6450/60. “орговл€ с высокой веро€тностью будет продолжатьс€ в диапазоне с указанными границами.