La chute du marché mondial se poursuit. La guerre commerciale déclarée par Donald Trump à une grande partie du monde est en pleine effervescence. Les investisseurs ont cessé de réagir aux données économiques, même si certains des derniers chiffres sont assez remarquables, bien qu'ils ne puissent qu'empirer si la thérapie de choc censée "guérir" l'économie américaine échoue.

Et au milieu de tout ce chaos mondial, une image intéressante se dessine aux États-Unis — le pays responsable du déclenchement de cette situation. Les données sur le marché du travail publiées vendredi étaient solides et positives. Le nombre de nouveaux emplois dans le secteur non agricole s'élève à 228 000, dépassant de loin la prévision de 137 000 et le faible chiffre de février de 117 000. Oui, le taux de chômage est monté à 4,2 % contre 4,1 %, mais cela reste gérable.

En reculant de la confusion affectant les marchés financiers — tels que les indices boursiers américains revenant aux niveaux du début de l'année dernière — nous pouvons voir que la forte création d'emplois indique que l'économie américaine reste relativement saine.

Cependant, revenons aux dynamiques du marché : nous devons admettre que les prix des actifs ont été injustement gonflés pendant des années. La raison principale était une surabondance de liquidités, ou de capitaux non garantis, injectée dans le système financier basé sur le dollar par la Réserve fédérale pour soutenir la demande, puis renflouer des pyramides financières en déroute, à commencer par la crise des hypothèques de 2008–2009. Cette liquidité s'est répandue dans le monde entier et a fait gonfler la dette nationale américaine. Cela devait inévitablement prendre fin — et c'est précisément ce que Trump s'attaque maintenant.

Les marchés boursiers excessivement gonflés, surtout aux États-Unis, sont clairement illustrés sur les graphiques. Une thérapie de choc radicale pourrait entraîner des effondrements encore plus profonds. Le S&P 500 pourrait d'abord tomber à 4 000,00, puis descendre à 3 550,00. Cette vague de ventes pourrait également réduire l'intérêt des traders particuliers pour les cryptomonnaies. Par exemple, le Bitcoin pourrait tomber à environ 60 000 dollars. D'autres tokens ayant fortement augmenté pourraient suivre le même chemin.

Quant au dollar américain, l'indice ICE du dollar ne devrait pas tomber en dessous de 100,00 points. D'une part, l'offre de dollars dans le système financier se réduira considérablement, le rendant "rare" et augmentant la demande. D'autre part, la panique du marché et les craintes d'un ralentissement économique à part entière aux États-Unis — alimentées par la hausse des tarifs — pourraient entraîner une inflation plus élevée. Cela empêcherait non seulement de nouvelles baisses de taux par la Fed mais pourrait aussi inciter à des hausses de taux. Dans un tel cas, le dollar américain pourrait se renforcer à nouveau par rapport à toutes les grandes devises, à l'exception peut-être du yen japonais, qui est soutenu par le resserrement de la politique monétaire de la Banque du Japon.

Que pouvons-nous attendre des marchés aujourd'hui ?

Nous pensons que la fuite du risque va se poursuivre. Les investisseurs augmenteront probablement leurs achats d'obligations d'État des économies développées. Les indices boursiers resteront sous forte pression de vente, comme le montrent les ouvertures en baisse des marchés à terme. Un schéma similaire est attendu sur le marché des cryptomonnaies. Pendant ce temps, le dollar américain devrait se consolider face à un panier de grandes devises, soutenu par la montée des attentes d'une nouvelle inflation aux États-Unis.

Prévision du Jour

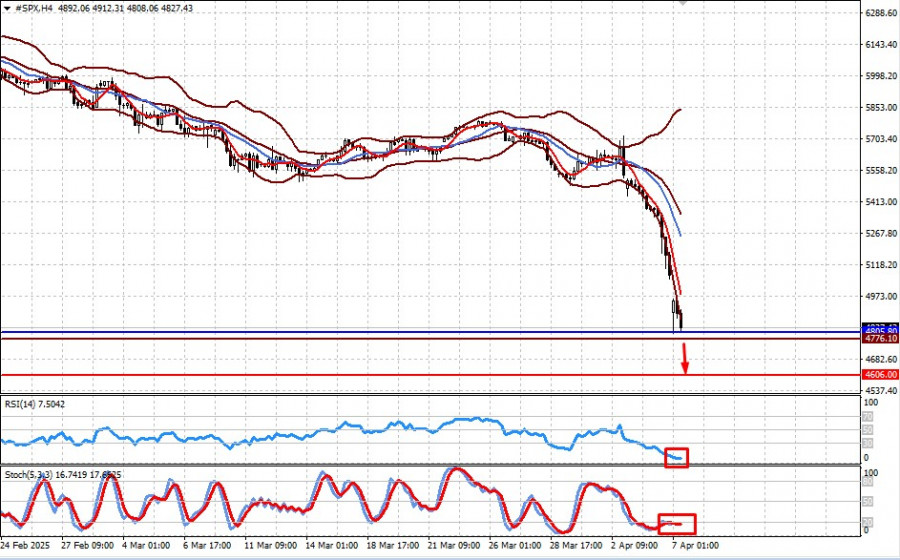

#SPX

Le contrat CFD pour l'indice S&P 500 a ouvert avec un écart à la baisse lundi. Un sentiment baissier persistant et une fuite généralisée vers les bons du Trésor américain pourraient entraîner une rupture sous le niveau de support à 4805.80 et une nouvelle chute vers 4806.00 après consolidation. Un point d'entrée possible se situe à 4776.10.

#NDX

Le contrat CFD pour l'indice NASDAQ 100 a également ouvert avec un écart à la baisse. Si le sentiment de risque persiste et que les investisseurs continuent de réallouer vers les obligations d'État américaines, nous pourrions voir une rupture sous le niveau de support à 16,328.00 et une nouvelle baisse vers 15,520.00, possiblement après une brève consolidation ou un léger rebond. Un point d'entrée potentiel est à 16,205.60.