تراجع مؤشري S&P 500 و Nasdaq

أنهت المؤشرات الرئيسية في وول ستريت الأسبوع في المنطقة السلبية. سجل مؤشرا S&P 500 و Nasdaq أكبر خسائرهما اليومية في أسبوعين، مدفوعين بمخاوف من تباطؤ في تخفيضات أسعار الفائدة وردود فعل الأسواق على التحركات الأولى للرئيس المنتخب دونالد ترامب.

جيروم باول: "الحذر أولاً"

حدد رئيس مجلس الاحتياطي الفيدرالي جيروم باول يوم الخميس ثلاثة عوامل رئيسية تؤثر على سياسة المنظم: النمو الاقتصادي المستقر، سوق العمل القوي، والتضخم الذي يتجاوز الهدف البالغ 2%. وقال إن هذه الظروف تتطلب من الاحتياطي الفيدرالي اتخاذ نهج أكثر توازناً في قرارات أسعار الفائدة المستقبلية.

السوق يعيد تقييم التوقعات

قام المستثمرون بتعديل توقعاتهم: ارتفعت احتمالية بقاء السعر دون تغيير في اجتماع الاحتياطي الفيدرالي في ديسمبر إلى 42% من 14% قبل شهر، وفقًا لـ CME FedWatch. علاوة على ذلك، أصبح المتداولون أقل ثقة في استئناف التيسير النقدي في عام 2025.

البيانات تضيف الوقود إلى النار

في يوم الجمعة، زادت الإحصاءات المنشورة من مخاوف المستثمرين. أظهرت مبيعات التجزئة في الولايات المتحدة في أكتوبر نمواً أقوى قليلاً من المتوقع، وأظهرت أسعار الواردات تعافياً. كان عاملاً إضافياً هو البيانات المنشورة سابقاً التي تشير إلى استقرار التضخم رغم جهود الاحتياطي الفيدرالي.

من الانتخابات إلى الواقع

وسط عمليات البيع يوم الجمعة، أنهت الأسواق أسبوعاً تغيرت فيه معنويات المستثمرين بشكل ملحوظ. إذا كان انتخاب دونالد ترامب يُنظر إليه في البداية كإشارة لصالح الأعمال، فقد تحول الانتباه الآن إلى المخاطر المرتبطة بسياسات الإدارة الجديدة، وكذلك عدم اليقين حول آفاق التضخم والسياسة النقدية.

"شهر جيد، لكن جني الأرباح"

كان حجم التداول يوم الجمعة فوق المتوسط، وهو ما يعزوه المحللون إلى جني الأرباح الجزئي.

"أظهرت الأسهم الأمريكية نتائج ممتازة هذا الشهر، لكن النشاط الحالي لا يشير إلى تثبيت الذعر. هذه هي علامات أكثر على التدوير بين القطاعات"، علق جون أوغستين، كبير مسؤولي الاستثمار في Huntington National Bank. وأشار إلى أن النمو في قطاع المرافق (.SPLRCU) أصبح نوعاً من المؤشرات على تحول اهتمامات المستثمرين.

السوق يتفاعل مع التعيينات غير المتوقعة

أصبح إعلان دونالد ترامب عن خططه لتعيين روبرت ف. كينيدي جونيور كرئيس لوزارة الصحة والخدمات الإنسانية عاملاً آخر من عوامل الضغط على السوق. كينيدي معروف بانتقاده للقاحات والأطعمة المصنعة بشكل مفرط، مما أثر على أسهم شركات تصنيع اللقاحات والشركات في قطاع الأغذية. تفاعل المستثمرون سلباً مع هذا الخبر، خوفاً من تشديد اللوائح في هذه الصناعات.

نتائج الجمعة: المؤشرات تغلق في المنطقة الحمراء

- انخفض مؤشر داو جونز الصناعي بمقدار 305.87 نقطة (-0.70%)، ليغلق عند 43,444.99.

- انخفض مؤشر S&P 500 بمقدار 78.55 نقطة (-1.32%) وأنهى اليوم عند 5,870.62.

- فقد مؤشر ناسداك المركب 427.53 نقطة (-2.24%)، ليصل إلى 18,680.12.

- أنهى مؤشر راسل 2000 للشركات الصغيرة اليوم بانخفاض 1.4%، مسجلاً جلسته الرابعة على التوالي من الخسائر.

تدوير أم قلق؟

تظهر الديناميكيات الحالية للسوق أن المستثمرين يتكيفون مع التحديات الجديدة. يتحول التركيز من توقعات الأرباح إلى الإجراءات الحذرة المتعلقة بسياسة الاحتياطي الفيدرالي والتغييرات في الإدارة. حتى الآن، يبدو هذا أشبه بمراجعة استراتيجية أكثر من كونه بداية لانخفاض عالمي، لكن السوق لا يزال في منطقة عدم اليقين.

شركات الدفاع تفقد الأرضية

تعرضت أسهم شركات الدفاع والمقاولين الحكوميين لضغوط. السبب الرئيسي كان عدم اليقين الناجم عن قرار دونالد ترامب بتعيين رئيس جديد لوزارة فعالية الحكومة. يشعر المستثمرون بالقلق من أن مثل هذه التغييرات قد تؤثر على حجم وطبيعة العقود الحكومية.

التكنولوجيا تحت الهجوم

كانت تكنولوجيا المعلومات (.SPLRCT) الحلقة الأضعف بين القطاعات الرئيسية الـ 11 لمؤشر S&P 500، حيث أنهت اليوم بانخفاض قدره 2.5%. وتعرضت أشباه الموصلات لضربة قوية بشكل خاص. فقد خسر مؤشر فيلادلفيا لأشباه الموصلات (.SOX) 3.4%، بينما تراجعت أسهم شركة Applied Materials (AMAT.O) بنسبة 9.2% بعد أن قدمت الشركة توجيهات إيرادات للربع الأول أقل من توقعات محللي وول ستريت.

الأدوية في المنطقة الحمراء

تعرض قطاع الأدوية أيضًا لضغوط. فقد خسرت شركة Moderna (MRNA.O) 7.3% وتراجعت شركة Pfizer (PFE.N) بنسبة 4.7%، مما أدى إلى انخفاض مؤشر الرعاية الصحية (.SPXHC) بنسبة 1.88%. وكان هذا اليوم الخامس على التوالي من التراجع للقطاع، الذي وصل إلى أدنى مستوى له منذ مايو.

السلع الاستهلاكية الأساسية تتعرض لضربة

حتى قطاع السلع الاستهلاكية الأساسية (.SPLRCS) الذي يعتبر مستقرًا نسبيًا تعرض لضربة قوية، حيث أغلق بانخفاض قدره 0.8%. وكان أكبر الخاسرين:

- Monster Beverage (MNST.O)، بانخفاض 7%;

- Lamb Weston (LW.N)، بانخفاض 6%;

- Keurig Dr Pepper (KDP.O)، بانخفاض 5%، ليصل إلى أدنى مستوى له منذ أبريل.

يظهر الضعف في القطاعات الرئيسية من التكنولوجيا إلى السلع الاستهلاكية الأساسية أن المستثمرين يشعرون بالتوتر. تستمر القرارات السياسية وعدم اليقين الاقتصادي في التأثير على الأسواق، مما يجبر المشاركين على إعادة التفكير في استراتيجياتهم والبحث عن موطئ قدم جديد.

مؤشر الخوف يقفز، لكنه يستقر

ارتفع مؤشر تقلبات CBOE (.VIX)، الذي يُطلق عليه غالبًا "مقياس الخوف" في وول ستريت، إلى 17.55 يوم الجمعة، وهو أعلى مستوى له منذ انتخابات 5 نوفمبر. لكن المؤشر تراجع إلى 16.14 بنهاية اليوم، مما يشير إلى أن بعض التوترات في السوق قد هدأت.

كانت الأسهم المتراجعة أكثر من المتقدمة في بورصة نيويورك بنسبة 1.89 إلى 1، مع تسجيل 117 قمة جديدة و108 قيعان جديدة في اليوم. كان الوضع أكثر دراماتيكية في ناسداك، حيث تراجعت 3,115 سهمًا وتقدمت 1,241 فقط، بنسبة 2.51 إلى 1 لصالح المتراجعين.

سجل مؤشر S&P 500 ثلاثة عشر قمة سنوية جديدة و25 قاعًا جديدًا، بينما سجل مؤشر ناسداك المركب 36 قمة جديدة و285 قاعًا جديدًا. بلغ إجمالي حجم التداول في البورصات الأمريكية 15.47 مليار سهم، متجاوزًا متوسط 20 جلسة البالغ 13.94 مليار.

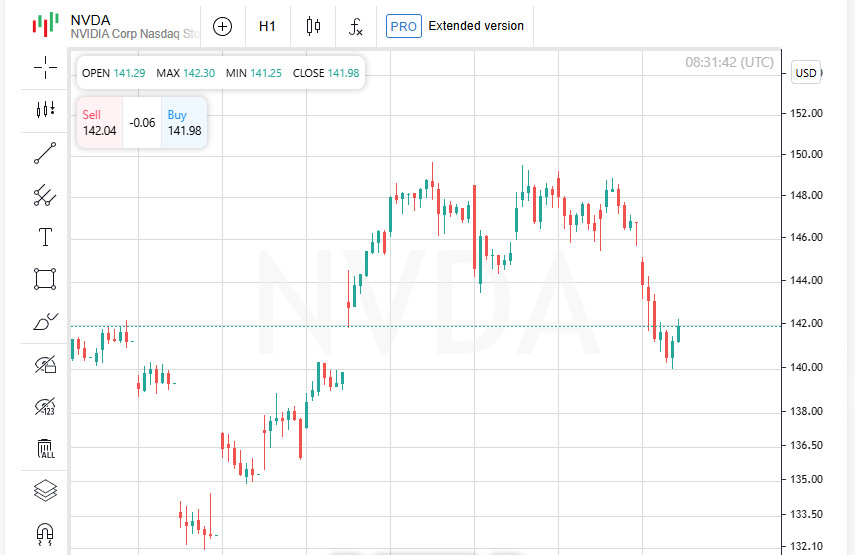

Nvidia: محور اهتمام المستثمرين

عادت شركة التكنولوجيا العملاقة Nvidia Corp. (NVDA.O) إلى دائرة الضوء، حيث يوجه المستثمرون انتباههم إلى نتائج الشركة، التي قد تحدد اتجاهًا جديدًا لسوق الأسهم الأمريكية. مع تباطؤ الارتفاع المدفوع بالانتخابات، تتطلع الأسواق إلى قطاع التكنولوجيا للإلهام، خاصة في مجال الذكاء الاصطناعي.

زعيم الذكاء الاصطناعي: صعود Nvidia المذهل

ارتفعت أسهم Nvidia بنحو 800% في العامين الماضيين، مدفوعة بموقعها الريادي في مجال الذكاء الاصطناعي. وقد جعل ذلك من الشركة المصنعة للرقائق أكبر شركة من حيث القيمة السوقية في العالم. ينتظر المستثمرون بفارغ الصبر المزيد من البيانات من Nvidia لمعرفة ما إذا كان هيمنتها ستستمر وإذا كان بإمكانها إحياء سوق متعب.

تأثير المؤشر: ثقل Nvidia على عاتقها

تحتل Nvidia، أكبر شركة للذكاء الاصطناعي في العالم، مواقع رئيسية في مؤشرات السوق مثل S&P 500 (.SPX) وناسداك 100 (.NDX). ينتظر المستثمرون بفارغ الصبر نتائجها في 20 نوفمبر، والتي تعد بأن تكون مقياسًا لشهية السوق للأسهم التكنولوجية والذكاء الاصطناعي. يمكن أن توفر البيانات إشارة واضحة لمعنويات المستثمرين تجاه الأسهم بشكل عام.

مفاجآت متواضعة: التوقعات مرتفعة، ولكن ليست مرتفعة للغاية

بعد أن فاجأت Nvidia السوق بنتائج مذهلة العام الماضي، أصبحت توجيهاتها أكثر هدوءًا. في الربع الأخير، تجاوزت الشركة التوقعات بنسبة 6% فقط، وفقًا لبيانات LSEG. بالنسبة للمستثمرين، هذه إشارة إلى أن عصر المفاجآت الكبيرة قد يكون قد انتهى، وأن معدلات النمو أصبحت أكثر واقعية.

نتائج الربع الثالث: صورة مختلطة

تختتم نتائج Nvidia موسم أرباح الربع الثالث المختلط للشركات الأمريكية. ارتفعت أرباح S&P 500 بنسبة 8.8% على أساس سنوي، وفقًا لـ LSEG IBES، ولكن 76% فقط من الشركات تجاوزت التقديرات. وهذا أقل من المتوسط البالغ 79% خلال الأربعة أرباع الماضية.

السبعة الرائعون: محركات النمو أم عبء زائد؟

مرة أخرى، تحملت مجموعة صغيرة من الشركات الكبرى، بما في ذلك Nvidia وApple (AAPL.O) وMicrosoft (MSFT.O)، الجزء الأكبر من موسم الأرباح هذا. السبعة الرائعون يحققون نموًا في الأرباح بنسبة 30%، بينما تحقق الشركات الأخرى البالغ عددها 493 في مؤشر S&P 500 نموًا أكثر تواضعًا بنسبة 4.3%، وفقًا لما ذكره المحلل البارز في LSEG تاجيندر ديلون.

الأسواق في حالة تأمل

على الرغم من قوة وتأثير عمالقة التكنولوجيا، تراجعت أسهم Nvidia وغيرها من الأسهم الكبرى هذا الأسبوع بينما يواصل المستثمرون استيعاب تداعيات الانتخابات، وتقييم تأثيرها طويل الأجل على السوق والاقتصاد الأوسع.

أسعار الفائدة على الطاولة، لكن لا يوجد جدول زمني واضح

أكد محافظ بنك اليابان كازو أويدا يوم الاثنين أن البنك مستعد لرفع أسعار الفائدة إذا كانت الظروف الاقتصادية وديناميكيات الأسعار تتماشى مع التوقعات. ومع ذلك، تجنب إعطاء تفاصيل حول ما إذا كان رفع الفائدة يمكن أن يكون في وقت مبكر من ديسمبر، مما يترك الأسواق في حالة من عدم اليقين.

أشار أويدا، في مؤتمر صحفي، إلى مخاطر إبقاء أسعار الفائدة الحقيقية منخفضة لفترة طويلة، بعد تعديلها للتضخم. وقال إن مثل هذه السياسة يمكن أن تدفع التضخم إلى مستويات مفرطة، مما يجبر البنك على التصرف بشكل أكثر عدوانية في المستقبل.

التركيز على الين

يركز المستثمرون على تعليقات أويدا، بحثًا عن تلميحات حول احتمال رفع الفائدة الذي يمكن أن يدعم الين الياباني الضعيف. لقد ضعف الين بشكل كبير، حيث فقد حوالي 7% مقابل الدولار منذ أكتوبر. الأسبوع الماضي، تجاوز السعر 156 ينًا للدولار لأول مرة منذ يوليو، مما أثار مخاوف بشأن الحاجة إلى تدخل من السلطات اليابانية.

في وقت نشر المقال، تعافى الين قليلاً ويتداول عند 154.40 للدولار. ومع ذلك، يظل المتداولون حذرين، في انتظار خطوات محتملة من المنظم.

السوق والتوقعات

وفقًا للمحلل في IG توني سيكامور، فإن قرار بنك اليابان بشأن أسعار الفائدة سيعتمد على سعر الصرف. "إذا وصل زوج الدولار-ين إلى مستوى 160، فقد يزيد من احتمالية تغيير الفائدة. ومع ذلك، فإن سعرًا حول 150-152 ربما لن يدفع بنك اليابان إلى اتخاذ إجراء فوري"، قال الخبير.

وأضاف أيضًا أن تغيير السياسة أمر لا مفر منه: "إنه مسألة وقت... الاقتصاد الياباني في حالة مستقرة."

تتوقع الأسواق أن يواصل بنك اليابان سياسته في موازنة الاقتصاد ومكافحة التضخم. أي قرار من المنظم لن يكون فقط إشارة لأسواق العملات، بل أيضًا خطوة مهمة في تحديد المسار طويل الأجل للسياسة النقدية اليابانية.

نيكاي يفقد الأرض

على الرغم من ضعف الين، انخفض مؤشر نيكاي الياباني (.N225) بنسبة 1.16%. السبب الرئيسي كان الخسائر في قطاع التكنولوجيا، الذي يظل حساسًا للتحديات الاقتصادية العالمية وديناميكيات سعر الصرف.

آسيا: مشاعر مختلطة

أظهر مؤشر MSCI الذي يتتبع الأسهم في منطقة آسيا والمحيط الهادئ خارج اليابان (.MIAPJ0000PUS) زيادة طفيفة بنسبة 0.1%. في الوقت نفسه، في الصين، فقد مؤشر CSI300 ذو الأسهم الممتازة (.CSI300) تفاؤله المبكر وانخفض بنسبة 0.3%، بينما كان مؤشر شنغهاي المركب (.SSEC) ثابتًا تقريبًا، حيث فقد 0.03%.

أظهر مؤشر هانغ سنغ في هونغ كونغ (.HSI) نتائج أكثر ثقة، حيث أنهى اليوم بزيادة قدرها 0.65%.

أوروبا: مكاسب معتدلة

كانت العقود الآجلة للمؤشرات الأوروبية إيجابية، حيث ارتفع مؤشر EUROSTOXX 50 بنسبة 0.12% وارتفع مؤشر FTSE بنسبة 0.14%. يشير هذا إلى تفاؤل حذر في الأسواق الأوروبية وسط صورة ماكرو اقتصادية عالمية متغيرة.

عوائد السندات في ذروتها

تظل عوائد سندات الخزانة الأمريكية عند مستويات مرتفعة لعدة أشهر. استقر العائد على السندات لأجل 10 سنوات عند 4.4296%، بينما استقر العائد على السندات لأجل سنتين عند 4.2971%. تعكس هذه الأرقام توقعات المستثمرين المعدلة لوتيرة تخفيف الاحتياطي الفيدرالي.

تضع العقود الآجلة احتمالية خفض الفائدة من قبل الاحتياطي الفيدرالي بنسبة 0.25% في ديسمبر عند 60%. وفي الوقت نفسه، تم تقليص التوقعات العامة لخفض الفائدة بحلول نهاية عام 2025 إلى 77 نقطة أساس، وهو أقل بكثير من 100 نقطة أساس التي كانت متوقعة قبل بضعة أسابيع فقط.

قوة الدولار

أدت زيادة عوائد السندات وتصحيح التوقعات بشأن الفائدة إلى تعزيز الدولار. وقد وصل العملة إلى أعلى مستوى لها في عام مقابل سلة من العملات الأخرى، حيث بقيت عند 106.63. قوة الدولار تضع ضغطًا على عملات الأسواق الناشئة، لكنها تحافظ على جاذبية سندات الخزانة الأمريكية كملاذ آمن.

الجنيه واليورو: تحركات متباينة

يستمر تداول الجنيه الإسترليني بالقرب من أدنى مستوى له في ستة أشهر، حيث وصل إلى 1.2636 دولار، مما يشير إلى استمرار الضغط على العملة البريطانية بسبب عدم اليقين الاقتصادي.

أما اليورو، فقد أظهر زيادة طفيفة، حيث ارتفع بنسبة 0.02% ليصل إلى 1.0544 دولار. يتحول انتباه المستثمرين إلى الخطابات القادمة من المصرفيين المركزيين الأوروبيين، الذين قد يوضحون المزيد من السياسة النقدية في مواجهة البيانات الاقتصادية الضعيفة وتهديد التعريفات الجديدة من الولايات المتحدة.

أسواق النفط: أداء متباين

أسعار النفط متباينة. ارتفعت العقود الآجلة لخام برنت بشكل طفيف بنسبة 0.1% لتصل إلى 71.11 دولار للبرميل. في المقابل، انخفض الخام الأمريكي بنسبة 0.04% ليصل إلى 66.99 دولار للبرميل. تشير التحركات المتباينة في السوق إلى استمرار التقلبات وحذر المستثمرين قبل المزيد من بيانات الطلب والمخزون.

ارتفاع الذهب

بعد انخفاض كبير الأسبوع الماضي، ارتفعت أسعار الذهب الفورية بشكل مطرد بنسبة 0.85% لتصل إلى 2,583.27 دولار للأونصة. تعافي الذهب يشير إلى عودة اهتمام المستثمرين بالأصول الآمنة وسط المخاطر العالمية المستمرة.

قد تكون التعليقات القادمة من المصرفيين المركزيين الأوروبيين والتحركات الإضافية في أسعار النفط عوامل رئيسية في تحديد اتجاه الأسواق في الأيام القادمة. ارتفاع الذهب يؤكد مستوى عدم اليقين العالي الذي يدفع المشاركين في السوق للابتعاد عن الأصول الخطرة.